L’impact financier de la Covid-19 va accroitre la pression sur les comptes de l’entreprise. Cette pression peut, par exemple, inciter à la manipulation des états financiers ou amener des individus à perpétrer des actes frauduleux tels que des détournements d’actifs.

Les dirigeants et le réviseur d’entreprise doivent, dans ce contexte, redoubler de vigilance. N’oublions pas qu’en tant que certificateur, le reviseur est soumis à la norme ISA-240 relative à la fraude.

Rassurez-vous, toutes les erreurs ou manquements ne sont pas frauduleux. L’élément distinctif entre la fraude et l’erreur réside dans le caractère intentionnel ou non de l’acte qui en est à l’origine.

Cet acte peut avoir pour objectif voulu soit de tronquer les comptes (fraude à l’information financière), soit un détournement d’actif (criminalité financière).

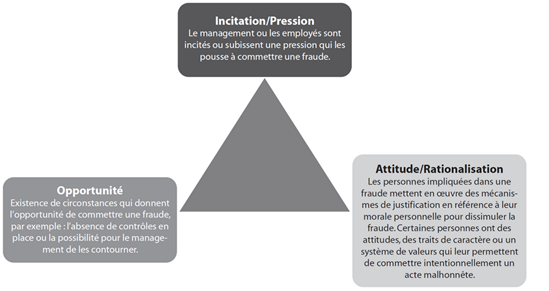

L’existence d’une fraude suppose donc :

1 – une motivation ou une pression incitant à commettre un acte frauduleux

2 – une opportunité perçue de le perpétrer

3 – des arguments rationnels pour justifier l’acte commis.

Ces trois éléments sont communément appelés « triangle de la fraude ».

Source : cahier de la recherche de l’IFACI, « La fraude : comment mettre en place et renforcer un dispositif de lutte antifraude ? », déc. 2010

En période COVID-19, la séparation des tâches peut être affaiblie au gré de l’évolution des effectifs, du télétravail ou des priorités. Ce qui crée un environnement propice à la fraude.

Par exemple, la COVID-19 menace la rentabilité de l’entreprise et les commerciaux aux abois se sentant menacés dans leur emploi n’atteignent pas leurs objectifs. Le télétravail a amenuisé les systèmes de séparation de fonctions au sein de l’entreprise suite aux absences répétées. Ils acceptent de fausses factures pour gonfler leur résultat.

Par exemple, des conseillers financiers encouragent « vivement » à investir dans de nouvelles actions prometteuses liées à la maladie ou offrent une aide financière ou des prêts usuriers pour soutenir les entreprises pendant la crise.

Par exemple, les dirigeants effectuent du « windows dressing » en sous-évaluant les provisions ou les estimations pour éviter de détériorer le résultat. Ou encore, les dirigeants profitent de la pandémie pour déprécier certains actifs ou arrêter certaines activités, ….

Je vous invite à parcourir la liste non exhaustive d’exemples reprise en fin d’article.

Non exhaustive car nous pouvons vous assurer que la créativité dans ce domaine est sans limite. Nous devons ainsi travailler de concert.

La direction de l’entité doit mettre en place des outils qui lui permette de prévenir et de détecter les fraudes.

Elle doit, dans le cadre de sa préparation des états financiers, communiquer aux auditeurs et/ou à son expert-comptable les procédures mises en place et les risques d’anomalies dans les comptes qui proviendraient de ces fraudes. Elle doit aussi signaler à ses auditeurs les fraudes dont elle a eu connaissance ou qu’elle suspecte. Pour rappel, ces responsabilités se retrouvent dans les lettres d’affirmation que nous faisons signer lors de mission de commissaire aux comptes.

L’auditeur doit identifier et évaluer les risques d’anomalies significatives provenant de fraudes, évaluer l’origine de tels risques et mettre ainsi des procédures de contrôle appropriées. Il peut s’appuyer sur des logiciels performants d’analyses de données et sortir automatiquement les anomalies. L’auditeur demandera également à la direction une déclaration écrite concernant la fraude (lettre d’affirmation).

S’il identifie une fraude existante ou potentielle, il doit le signaler sans délai à la direction à un niveau hiérarchique approprié. Il doit aussi déterminer s’il a ou non l’obligation de révéler les faits à un tiers en fonction des dispositions légales.

En conclusion, la pandémie est un terrain propice à la fraude et elle peut avoir des impacts importants pour l’entreprise. La fraude a un impact certain sur la qualité de l’information financière émise par les entreprises. Il est de notre devoir à tous de faire preuve de vigilance accrue en ces temps incertains.

EXEMPLES ISSUS DE LA NORME

- Incitations/Pressions :

- La stabilité financière ou la rentabilité est menacée par la situation économique ou sectorielle, notamment en raison de la concurrence, de l’évolution technologique rapide, de l’augmentation des faillites ou des nouveautés règlementaires ou d’événements extérieurs (COVID-19)

- Pression excessive sur la direction pour atteindre des objectifs exigés ou attendus des tiers

- Les informations disponibles font apparaître que la situation financière personnelle des dirigeants ou des personnes constituant le gouvernement d’entreprise est menacée par les performances de l’entité

- Des engagements financiers personnels peuvent créer des pressions sur la direction ou les membres du personnel qui ont accès à la trésorerie ou aux autres actifs susceptibles d’être volés

- Des relations conflictuelles entre l’entité et les membres du personnel ayant accès à la trésorerie ou d’autres actifs susceptibles de vol peuvent motiver ces membres du personnel à détourner ces actifs

- Opportunités :

- Des opérations menées par l’entité peuvent créer des occasions de présenter des informations financières mensongères (par exemple, des opérations importantes avec des parties liées (sociétés du groupe), des écritures basées sur des estimations importantes qui résultent de jugements subjectifs ou des opérations importantes, inhabituelles ou excessivement complexes pour tronquer l’image fidèle des comptes et le résultat de l’entreprise)

- La surveillance exercée sur la direction est inefficace, car elle est entre les mains d’une seule personne ou d’un petit groupe de personnes, ce qui suscite les possibilités de manipulations ou de fraudes

- La structure organisationnelle est complexe ou change fréquemment, annulant ainsi toute traçabilité ou suivi des opérations

- Des montants importants d’espèces en caisse ou des articles en stock de petite taille, mais de grande valeur exposent des actifs à des détournements

- Un contrôle interne insuffisant sur des actifs peut accroître le risque de détournement de ceux-ci

- Séparation des tâches ou contrôles indépendants inadéquats

- Système d’autorisation et d’approbation des opérations inadéquat (par exemple, des achats)

- Comportement/Justification :

- Communication, mise en œuvre, promotion ou mise en application inefficace des valeurs ou des règles éthiques de l’entité par la direction

- Participation intrusive des dirigeants non concernés par les questions financières à la sélection de méthodes comptables ou à la détermination d’estimations significatives

- Cas connus de violations des règles du marché financier ou d’autres dispositions législatives ou réglementaires entérinés par la direction

- Absence de réponse en temps voulu de la direction aux faiblesses significatives du contrôle interne identifiées

- Volonté de la direction de recourir à des moyens inappropriés pour minimiser, pour des raisons fiscales, les résultats communiqués

- Absence de distinction, par le propriétaire-dirigeant, entre les opérations de nature privée et professionnelle

- Absence d’intérêt pour les contrôles internes visant à pallier les détournements d’actifs, ce qui peut se manifester par un contournement des contrôles en place ou par une absence d’action correctrice à l’égard des faiblesses du contrôle interne identifiées

- Tolérance à l’égard des petits vols sans importance

Darya SHKRED

Réviseur

AML Compliance Officer